-

Начало

- Блог

- Кредити

- Кредит с лошо ЦКР

Можеш ли да получиш потребителски кредит дори и при лош кредитен рейтинг?

Кредитният рейтинг е основен финансов показател, който се използва от кредиторите за определяне на кредитоспособността ти. Добрата кредитна история е от съществено значение, когато кандидатстваш за заем.

За съжаление обаче, много хора имат лоша кредитна история поради различни причини. Това може да затрудни получаването на одобрение за заеми, особено от традиционни кредитори като банките.

В тази статия ще отговорим на въпроса можеш ли да получиш одобрение за потребителски кредит дори и при лош кредитен рейтинг. Но преди това, ще разгледаме какво представлява кредитният рейтинг, какви са алтернативите за финансиране и как можеш да подобриш кредитната си история.

Преди това обаче, ще споделим какви са базовите условия за теглене на кредит.

Условия за получаване на потребителки кредит

Всяка финансова институция има собстввени изисквания при теглене на потребителски кредит.

Освен това, какви условия ще има финансовата институция зависи и от твоята кредитна история, както и от цялостната ти кредитоспособност. Условията за получаване може да варират и спрямо сумата на потребителския кредит, която искаш да изтеглиш.

Ето защо, не може да се генерализира какви са условията за получаване на потребителски кредит, но в най-общи линии, можем да очертаем най-честите изисквания на банковите и небанковите финансови институции.

В някои от случаите може да ти бъде изискан постоянен трудов договор, банкова гаранция, лице за контакт или друго.

Ето защо, преди да кандидатстваш, проучи какво ще ти е нужно и прецени дали можеш да го "предоставиш" на финансовата институция.

Какво представлява кредитният рейтинг?

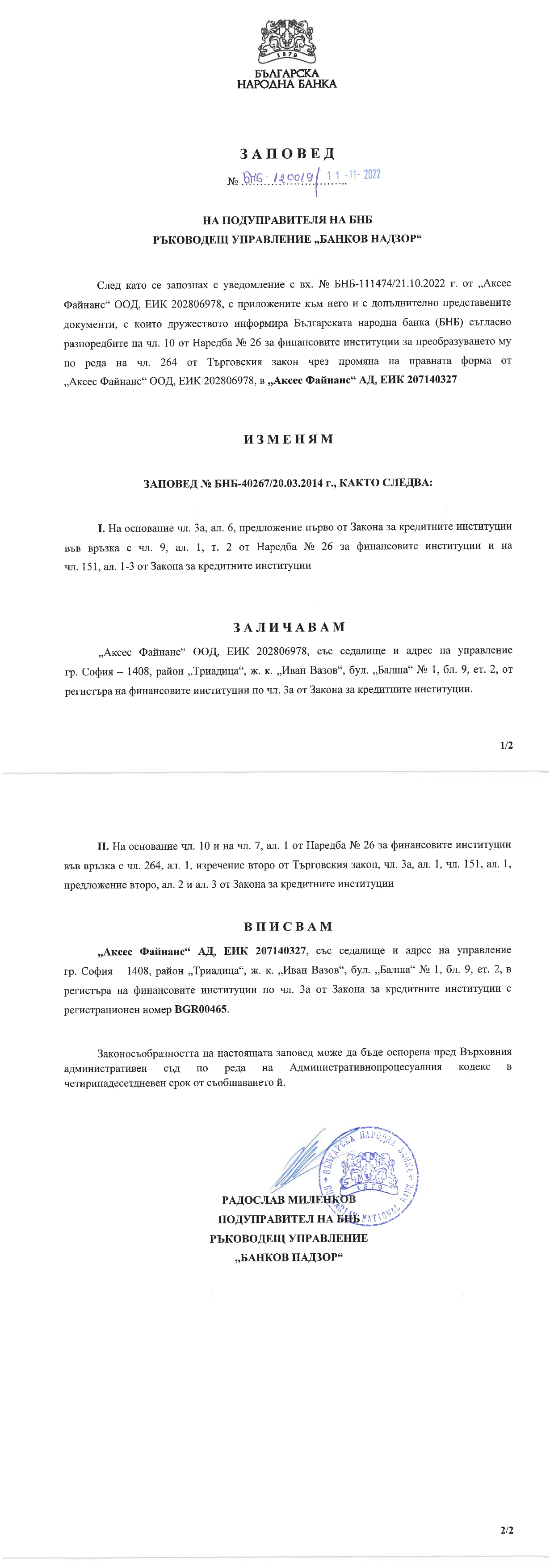

Данни за твоя кредитен рейтинг се съхраняват в Централния кредитен регистър (ЦКР) на Българска Народна Банка (БНБ) за срок от 5 години. Това е едно от основните места, на които финансовите институции правят справка за кредитоспособността на потребителите.

Каква ще бъде твоята кредитна история зависи от това как си управлявал и управляваш задълженията си по различни кредитни продукти и дали редовно и изрядно са погасяване. В случай че е имало забавяния, възможно е те да са отразени в Централен кредитен регистър - ЦКР.

Освен че е фактор за вземане на решение дали да получиш одобрение за повечето кредитни продукти, кредитният ти рейтинг може да определи и каква ще е цената на твоя заем.

Ако имаш лош кредитен рейтинг, може да ти бъдат предложени по-неизгодни условия като по-висок лихвен процент по потребителския ти кредит. Причината за това е, че финансовата институция би поела по-висок риск, ако ти даде одобрение. Възможно е дори, ако имаш влошено ЦКР, да не получиш одобрение за потребителски кредит от банка.

Възможно е, в този случай по-голям шанс за одобрение на кредита си имаш, ако кандидатстваш в някоя от небанковите финансови институции.

Кредитите и забавянията в ЦКР се разпределят по следния начин:

- Редовни – това са редовно погасявани кредити. Може и да са допуснати закъснения до 30 дни, но не е задължително те да бъдат отразени в регистъра. Кредитът продължава да се води редовен.

- Под наблюдение – в тази категория попадат заеми с просрочие между 31 до 90 дни.

- Необслужвани – това са забавяния между 90 и 180 дни.

- Загуба – това са кредити със забавяне на 180 дни. В момента, в който това се случи, може да се стигне до съдебно производство от финансовата институция.

Разбира се, при някои от последните категории вероятността да получиш одобрение за какъвто и да е кредит е минимална.

Какви са възможностите да получиш заем при влошена кредитна история?

Добрата новина е, че все пак на пазара има финансови институции, кои разбират нуждите на потребителите и дават шанс за одобрение дори с влошена кредитна история.

Една от възможностите за хората с влошен кредитен рейтинг са т. нар. бързи кредити или заеми до заплата. Трябва да имаш предвид обаче, че този тип заеми може да имат по-високи лихви или такси, а отпусканите суми може да са по-малки от тези на други потребителски заеми.

В заключение, възможно е да получиш потребителски кредит при лош кредитен рейтинг, но със сигурност опциите ще са ограничени и е може заемът да бъде с по-различни параметри.

Преди да кандидатстваш за заем, важно е да направиш проучване и да сравниш наличните възможности. Освен това, когато имаш лоша кредитна история, е изключително важно да взимаш заем само в наистина неотложна ситуация. Също така, не взимай кредити, които не можеш да си позволиш да изплащаш.

Как можеш да подобриш ситуацията си?

Ако имаш лош кредитен рейтинг, има няколко стъпки, които можеш предприемеш, за да подобриш кредитоспособността си.

Провери статуса на кредитната си история

Направи проверка към Централния кредитен регистър на БНБ и виж дали всичко написано е коректно. Ако откриеш някакви грешки, свържи се с институцията и заедно намерете начин да ги коригирате.

Плащай задълженията си навреме

Независимо в каква ситуация си бил в миналото, старай се максимално да не закъсняваш с плащания по текущите си заеми. Просрочените плащания са факторът, който влияе на твоя кредитен рейтинг. Увери се, че плащаш навреме всички свои задължения.

Намали дълга си

Високят размер на дълговете могат да окажат отрицателно въздействие върху кредитния рейтинг на всеки. Работи върху изплащането на дълговете си. За да се справиш по-добре с тази задача, информирай се кои са най-добрите стратегии за изплащане на дългове.

Използвай кредитна карта

Кредитната карта може да бъде ефективен инструмент за подобряване на кредитната ти история. Отговорното използване на кредитна карта може да ти помогне да създадеш положителна кредитна история, която да бъде отчетена от финансовите институции като промяна в правилната посока.

Изчакай

Макар да е разбираемо да искаш да подобриш кредитната си история възможно най-скоро - най-добрата стратегия е да изчакаш. Както описахме, данните в Централния кредитен регистър се съхраняват за някакъв период, след което те не оказват същото влияние върху кредитната ти история.

Въздържай се от тегленето на нови кредити. Фокусирай се върху генериране на по-голям приход, създаване и следване на семеен бюджет. Изграждайки добра финансова култура, ще можеш да подобриш кредитната си история, което може да доведе до по-успешно финансово бъдеще и стабилност.

Може ли кредитна карта Бяла Карта да ти помогне да подобриш кредитната си история?

Както описахме по-горе, при влошена кредитна история, изрядното използване на кредитната карта на теория може да ти помогне за подобряване на кредитния рейтинг.

Бяла Карта

Вземи Бяла Карта

Превърни КОГА в СЕГА и се радвай на хубавите моменти в живота.

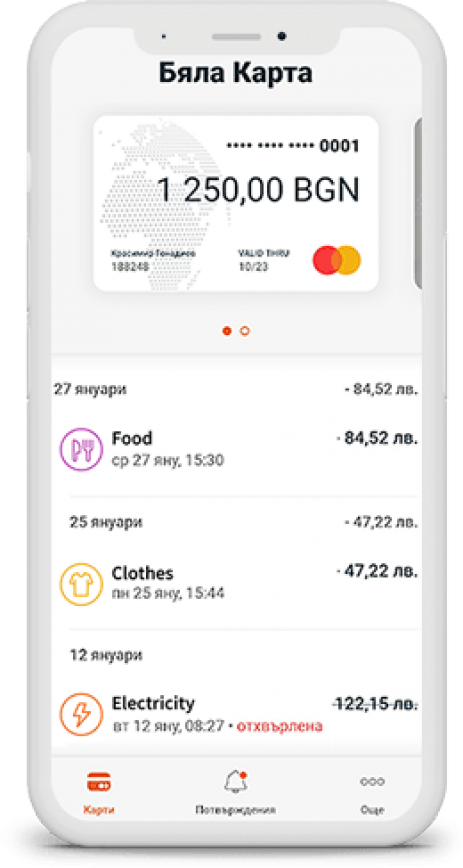

Бяла Карта - кредитна карта с лимит до 5000 лева. Кандидатстваш веднъж, имаш пари винаги.

Разбира се, трябва първо да намериш карта, която дава шанс за одобрение в подобни случаи. Добра идея е да търсиш карта от небанкови финансови институции като Бяла Карта. За нея можеш да кандидатстваш безплатно и имаш шанс за одобрение дори при влошен кредитен рейтинг.

Освен това Бяла Карта няма такси за теглене на пари в брой от банкомати в ЕС, няма такси при плащане на ПОС и онлайн, и е без годишна такса за обслужване на картата.

Заяви нисък лимит, и ако получиш одобрение, използвай картата си и изплащай изцяло дължимата сума плюс натрупаната към деня лихва. Не забравяй, че е изключително важно да спазваш изрядно посочените в договора ти срокове за изплащане на задължението ти.

С времето, ако използваш картата си изрядно, ще можеш да дадеш положителен сигнал на финансовите институции, че забавянията и просрочванията в миналото не са непременно определящи за текущата ти кредитоспособност.

Не позволявай грешки и липса на финансова дисциплина в миналото ти да влияят на бъдещето ти. Изгради финансовата си култура, направи си финансов план, за да учиш кои са най-добрите методи за управление на лични финанси и изгради бъдещето си.

Колкото по-скоро започнеш, толкова по-голям е шансът да не позволиш твоя лош кредитен рейтинг да влияе на финансовата ти стабилност.

0 Коментара

Благодаря ви Бяла Карта! Доволна съм, всичко се оказа така, както се казва и уточнява в договорите! Коректни сте!