Почти всеки човек в някакъв момент от живота си стига до момент, в който финансите не са достатъчни да реализира плановете или да посрещне нуждите си.

Независимо дали става въпрос за образование, медицински разходи, пътуване, ремонт на колата или у дома, закупуване на уреди или друго – потребителските кредити се превръщат във вълшебна пръчица, с която плановете се реализират.

В този момент е изключително важно всеки да намери своя стабилен финансов партньор, на когото може да се довери за заем. Най-сигурното решение за тези ситуации е да се довериш на банка или финансова институция, която е регулирана от законодателството в страната.

Този избор може да ти даде спокойствие и увереност. Разбира се, добре е да си наясно и да разбираш какви са регулациите на потребителските кредити в България.

Разбирането на Закона за потребителския кредит и защитата, която той може да ти предостави, може да бъде полезно за вземане на информирано решение, гарантиращо твоята финансова стабилност.

Всеки, който планира да вземе заем от банка или небанкова финансова институция се ползва от защитата на Закона за потребителския кредит. Ето защо, в тази статия ще разгледаме какво всъщност представлява той, какви права и задължения предоставя за потребителите, важни регулации и други важни аспекти, касаещи потребителското кредитиране.

Исторически преглед на законодателството

Законът за потребителски кредит в България е в сила от 12 май 2010 г.

Той регулира следните аспекти:

- Изискванията към договора за потребителски кредит;

- Изискванията към преддоговорната информация и начина на изчисляване на годишния процент на разходите;

- Правото на потребителите на отказ и предсрочно погасяване на кредита;

- Правото на достъп до извънсъдебни процедури за разрешаване на спорове.

Законът за потребителския кредит в България претърпява промени през годините. Целта им е да подобрят нуждата от защита на потребителите.

Кога не се прилагат разпоредбите на Закона за потребителския кредит?

Разпоредбите на Закона не се прилагат за следните случаи:

- Договори за кредити, чийто общ размер е по-голям от 147 000 лв.

- За ипотечни кредити, безлихвени договори за кредит;

- Договори за кредит със срок за погасяване на задължението до три месеца и при които се дължат незначителни разходи;

- Договори за кредити от работодатели на работници, по които не се начислява лихва или ГПР е по-нисък от преобладаващия на пазара и други.

Пълният списък на случаите, в които договорите за кредит не попадат под разпоредбите на закона, могат да бъдат намерени в член 4 на Закона за потребителския кредит.

Основни права и задължения на страните по договора за кредит

Законът за потребителския кредит в България очертава конкретни права и задължения за потребителите, за да осигури яснота и сигурност в процеса на кредитиране.

Основни права на потребителите

Потребителските права според закона са както следва:

- Право на ясна и точна информация: Законът за потребителския кредит регулира правото на ясна и пълна информация за потребителя преди сключване на договор за потребителски кредит. Потребителят трябва да може да намери в преддоговорната документация информация, която кредиторът е длъжен да предостави. В нея се включва информация за годишния процент на разходите (ГПР), общата сума за връщане, размер и брой на вноските, както и свързани такси и лихви.

- Право на отказ: Законът предоставя възможност на потребителите да се откажат от кредита си в период от 14 дни след като договорът за потребителски кредит е сключен. През този период те могат да се откажат без да посочват причина и без финансови санкции. Разбира се, главницата и начислената за периода на ползване лихва трябва да бъдат възстановени на кредитора. Това трябва да се случи без неоправдано забавяне и не по-късно от 30 календарни дни, считано от изпращането на уведомлението до кредитора за упражняване правото на отказ.

- Право на предсрочно погасяване на кредита: Потребителите могат да погасят частично или изцяло своя потребителски кредит. Това може да доведе до намаляване на разходи по кредита. Спрямо условията на договора за потребителски кредит, може да е необходимо да бъде предоставено обезщетение на кредитора. В зависимост от типа на заема и условията, може да има някакви неустойки за предсрочно погасяване на задълженията, но кредиторът няма право да откаже да приеме предсрочно изпълнение по договор за кредит.

- Защита при нелоялни практики: В Закона за потребителския кредит са вписани изискванията към банковите и небанкови финансови институции за реклама и търговска практика. Това защитава потребителите от нелоялни и заблуждаващи практики при промотиране и предоставяне на потребителски услуги.

Законът за потребителският кредит не очертава изрични задължения на кредитополучателите, но договорните взаимоотношения с кредиторите по-често го правят. Най-честите сред тях могат да са спазване на договорни условия, включително редовно плащане на вноски в определени срокове.

Друго задължение, което може да има кредитополучателят е да предоставя своевременна и истинна информация на кредитора, но и да го информира при промяна на обстоятелствата, които могат да повлияят изпълненията на задълженията му.

Ако всяка от страните спазва отговорно правата и задълженията си, ще може да се гарантира процес на честно и прозрачно кредитиране.

Годишен процент на разходите

Кредиторите са задължени да предоставят на потребителите информация за годишния процент на разходите (ГПР).

Годишният процент на разходите по кредита изразява общите разходи по кредита за потребителя, настоящи или бъдещи (лихви, други преки или косвени разходи, комисионни, възнаграждения от всякакъв вид, в т.ч. тези, дължими на посредниците за сключване на договора), изразени като годишен процент от общия размер на кредита. По този начин кредитополучателите имат възможност да направят информиран избор, сравнявайки различните предложения.

Законът за потребителския кредит в България цели да създаде устойчив модел за потребителското кредитиране, който да защитава правата на потребителите и да им дава нужната информация. В същото време разбира се, цели и да насърчава отговорните практики на кредитиране.

Уреждане на спорове и претенции според закона

Законът предоставя механизми за бързо и ефективно уреждане на спорове между потребители и кредитори чрез съдебни и извънсъдебни процедури. Това е важна част от защитата на правата на потребителите.

Ето и какви са възможностите на потребителите:

- Вътрешни процедури за решаване на спорове: Законът задължава кредиторите да имат разработени вътрешни процедури и правила за обработка на жалби и претенции. Информацията за тях трябва да бъде леснодостъпна и разбираема за потребителите.

- Комисия за защита на потребителите (КЗП): Потребителите могат да подават жалби и претенции до Комисията за защита на потребителите, откъдето да получават съвети и информация за правата им при ползването на потребителски кредит. Освен това КЗП може да съдейства при нужда от разрешаване на спорове.

- Извънсъдебно уреждане на спорове: Законът очертава възможност за потребителите да сезират комисия, която разрешава спорове във финансовите услуги.

Всички механизми за уреждане на спорове и претенции са създадени, за да защитят интересите на потребителите и да осигурят справедливо разрешаване на конфликти в областта на потребителското кредитиране.

Надзор и регулация

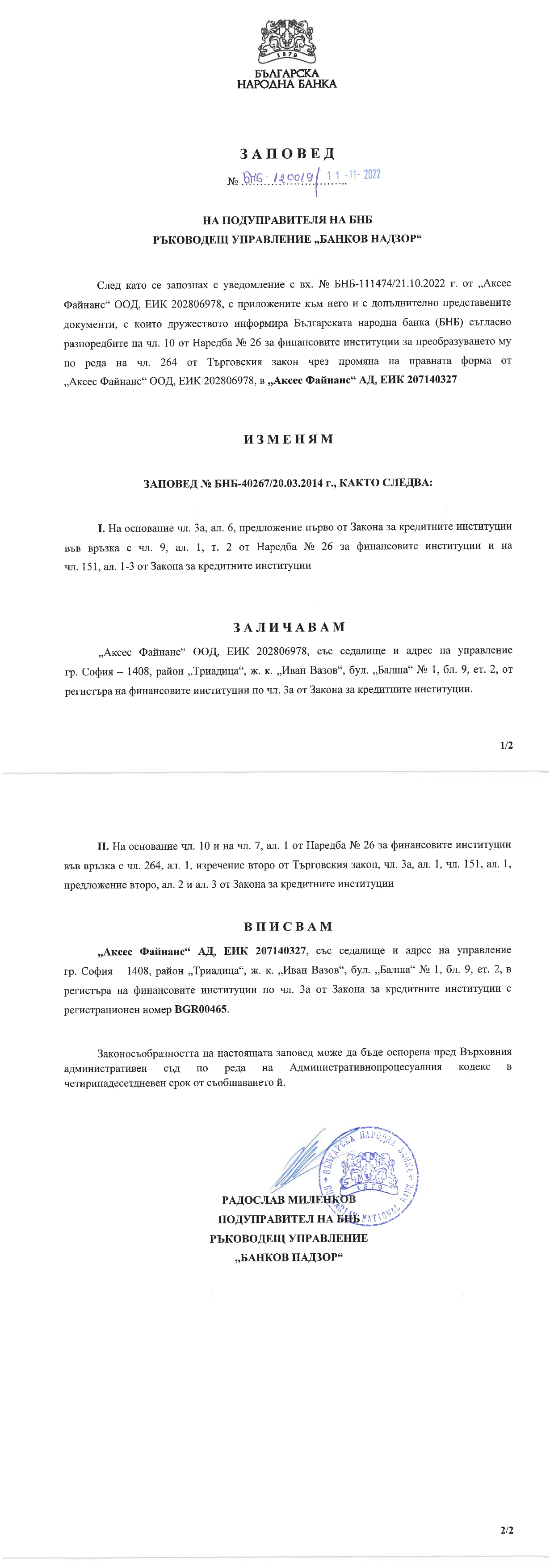

Банките и небанковите финансови институции, които са вписани в регистъра на БНБ, подлежат на контрол и регулация от Българската народна банка. Това гарантира, че кредиторите са под постоянно наблюдение за спазване на законовите изисквания.

Освен това, контролът по спазването на Закона за потребителския кредит се осъществява от Комисията за защита на потребителите. Потребителите имат право да подават жалби, свързани с договори за потребителски кредит до Комисията за защита на потребителите.

Перспективи за промени и актуализации на закона

Възможни са бъдещи промени в Закона за потребителски кредит в България. Възможно е те да акцентират все повече върху прозрачността и яснотата на условията за кредитиране.

В заключение, Законът за потребителския кредит в България очертава рамка, която справедливо урежда кредитните отношения и предоставя информация за защита на потребителите.

За потребителите е важно да са максимално запознати с правата и задълженията си по закон, за да защитават своите интереси, тъй като в света на финансите най-добрият съюзник е информацията.

Често задавани въпроси

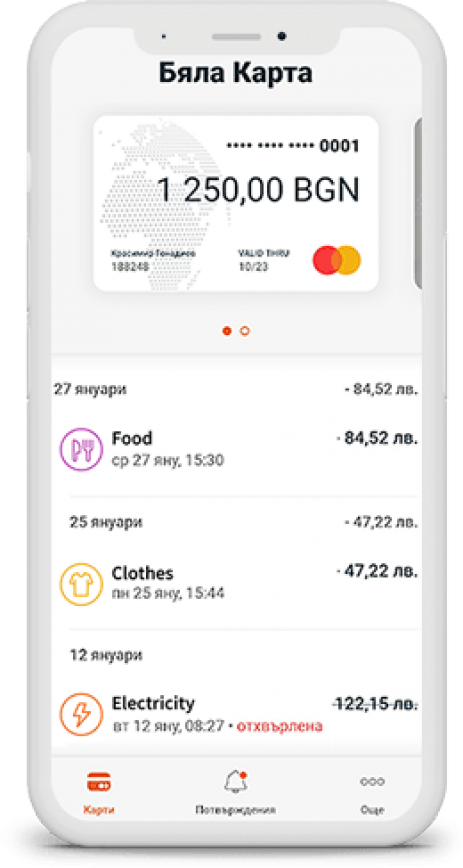

Бяла Карта е продукт, предлаган от небанковата финансова институция „Аксес Файнанс“ АД, която е вписана в регистъра при БНБ под № BGR00465. Надзорен орган, осъществяващ контрол върху дейността на дружеството, е Българска народна банка. Бяла Карта като продукт е разработен в съответствие със Закона за потребителския кредит.

Законът за потребителски кредит в България е в сила от 12 май 2010 г.

При задълбочаване на конфликта и отказ на съдействие от страна на търговеца може да се обърнеш към инстанция като Комисията за защита на потребителите. Тя може да разреши породил се спор между потребител и търговец. Нейната дейност покрива не само територията на страната, но е и добра отправна точка при по-сложни казуси и търсене на насока за защита на потребителските права.

0 Коментара

Благодаря ви Бяла Карта! Доволна съм, всичко се оказа така, както се казва и уточнява в договорите! Коректни сте!