-

Начало

- Блог

- Кредитни карти

Какво трябва да знаеш, преди да получиш кредитна карта?

Разбирането на основни параметри по финансовите продукти може да ти спести време, трудности и да ти даде възможност да изградиш добра кредитна история.

Поради тази причина в тази статия в блога ни ти разказваме за това какво трябва да знаеш преди да кандидатстваш за кредитна карта, както и какво да имаш предвид преди да я получиш.

Какво трябва да знаеш преди да получиш кредитна карта?

Годишен доход

Когато кандидатстваш за какъвто и да било кредитен продукт, от изключително значение е да го съобразиш със своите възможности.

Това най-често можеш да направиш като калкулираш на месечния или годишен доход, в които включи и допълнителни средства, ако получаваш такива. След което, от тях извади разходите си и виж дали можеш да си позволиш да изплащаш заем.

По този начин ще разбереш как, кога и дали можеш да обезпечиш задължения, които обмисляш да изтеглиш.

Разбира се, можеш да избереш и продукт като кредитната карта, който да е с по-малък размер, но да ти дава допълнителни средства при непредвидени разходи.

В този случай, добра опция е да избереш кредитна карта без годишна такса за обслужване, която няма да натоварва бюджета ти, но ще бъде „буфер“ при нужда.

Годишният или месечният ти доход ще ти помогнат да определиш и размера кредитен лимит, който можеш да си позволиш.

Модел на харчене

Кредитните карти могат да бъдат много полезни и удобни. Истината обаче е, че те не са подходящ избор за всички типове потребители.

Какво имаме предвид? Когато знаеш как да използваш своята кредитна карта отговорно и правилно, тя е идеален инструмент за теб.

Има обаче потребители, които не съумяват да планират бюджета си, харчат импулсивно, не предвиждат разходи и нямат достатъчно висока финансова култура, за да използват картата правилно.

Тогава тя може да се окаже не много подходяща за тях, защото има възможност да влошат кредитната си история.

Ако попадаш към първата група потребители, кредитната карта ще ти бъде добър партньор в пазаруването. Разбира се, трябва да избереш и точната за теб, следвайки твоя начин на пазаруване - предпочиташ пари в брой или по-често плащаш онлайн и на ПОС терминал.

Някои кредитни карти имат по-висока такса и/или лихва, ако теглиш пари от банкомат. Това може да ги направи „скъпи“ за тези, които предпочитат да боравят с банкноти.

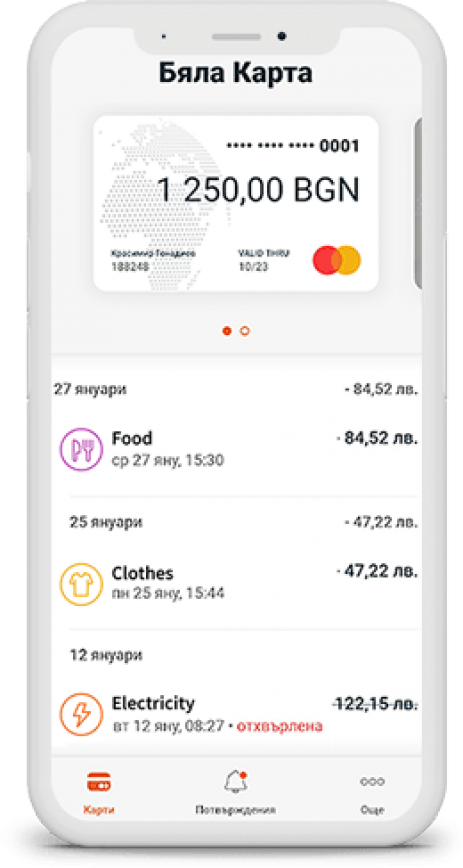

Ако искаш да пазаруваш с кеш, избери карта за теглене на пари в брой. Подходяща за целта е Бяла Карта, която ти дава свобода да теглиш от банкомати в България и останалите страни в Европейския съюз без такса. Тя няма и такси за издаване, годишна такса, няма да плащаш такса и за плащане на ПОС терминал.

Правила и условия, свързани с кредитна карта

Още преди подаването на заявление за кандидатстване за кредитна карта, трябва да се запознаеш с условията и приложението на продукта.

Това е важно за всички финансови продукти - потребителски кредити, дебитна карта и други.

Разбери как се определя минималната погасителна вноска, какви са лихвите и т.н. По този начин ще си наясно и как да управляваш картата си - при всяка ситуация.

Даваме ти и пример - някои кредитни карти определят своята минималната погасителна вноска като процент от одобрения лимит, което означава, че при повишаване на лимита, вноската ти ще бъде повишена.

Други кредитни карти определят МПВ като процент от използваната сума. В този случай, ако решиш да увеличиш лимита по картата си, МПВ-то ти няма да се промени. То зависи от това колко пари усвоиш.

Такси по кредитна карта

Разбира се, трябва да се запознаеш и с всички такси по кредитна карта. Тук не говорим само за такси за теглене от банкомат, годишна такса за обслужване или други подобни.

Важно е да обърнеш внимание и на тези такси, които би платил при евентуално забавяне на задълженията например.

Никой не планира да използва картата си по този начин, но в случай, че забавиш плащане, важно е да имаш информацията и какво следва в тази ситуация.

Месечни лихви

Месечната лихва по кредитната карта трябва да ти е ясна от самото начало. Имай предвид, че някои кредитни карти може да имат различна лихва според типа трансакция, които правиш.

Според тарифата на картата, която избереш, може да ти бъде начислена по-висока лихва, при теглене на пари от банкомати например.

Лихвените проценти са важни, но не са единственото, което трябва да следиш. Защо? Ако вземеш кредитна карта, която да използваш като допълнителни пари до заплата, избери карта, която няма годишна такса за обслужване.

Понякога лихвата може да бъде ниска, но годишната такса да е висока, а когато „теглиш чертата“ да се окаже, че картата с по-висок лихвен процент е по-изгодна за нуждите ти.

Разучи продукта, който искаш да вземеш подробно. Разбери какви са неговите функции и приложения. По този начин можеш да управляваш картата си ефективно и да изградиш добра кредитна история. Това от своя страна може да ти помогне да имаш по-стабилно финансово бъдеще.

Често задавани въпроси

На пазара има различни видове кредитни карти, които се различават по определени критерии, по които се различават са: международни ли са или не, достъпност и условия за кандидатстване и одобрение, размер на кредитен лимит, наличие на годишни такси или други, лихви, бонус, лоялни програми и т.н. За да избереш най-подходящата, трябва да определиш своите нужди, възможности и навици на потребление.

Условията за кредитните карти са индивидуални и зависят от типа финансова институция и вида избран продукт.

Предимствата на кредитните карти могат да включват удобството да разполагаш със средства винаги, когато имаш нужда, а може да имаш и възможност за участие в различни бонус и лоялни програми. Недостатък може да бъде например - при неправилно използване има риск от задлъжняване.

За да защитиш личните си данни и финансовата си информация, следвай минимум 3 прости правила. Никога не споделяй лична информация през непроверени уебсайтове или мейли. Редовно проверявай своите извлеченията си за нередности. Използвай сигурни пароли за достъп.

0 Коментара

Благодаря ви Бяла Карта! Доволна съм, всичко се оказа така, както се казва и уточнява в договорите! Коректни сте!